775 030 123

775 030 123

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

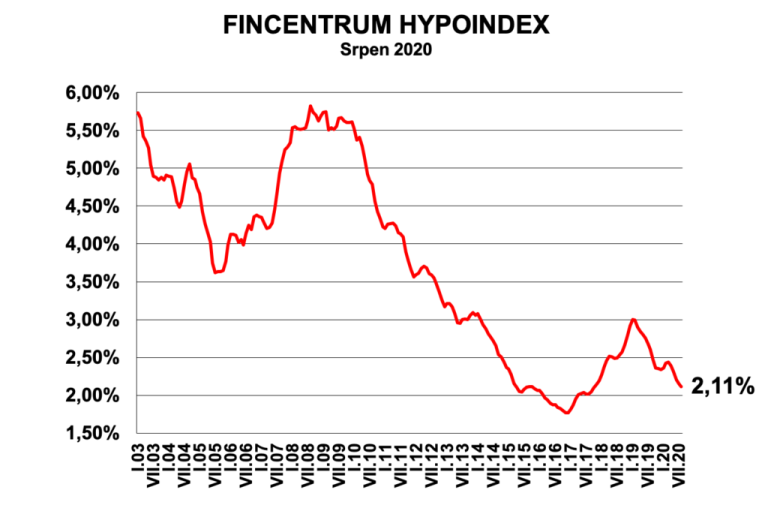

Od jara letošního roku po krátké odmlce opět pokračuje trend poklesu úrokových sazeb u spotřebitelských úvěrů na bydlení. Dle Fincetrum hypoindexu se již u v současnosti sjednaných úvěrů nachází úroková míra jen těsně nad psychologickou hranicí 2 %. Především z toho důvodu pak roste zájem o refinancování ze strany spotřebitelů, kteří si sjednali úvěr v minulosti za méně výhodných podmínek. Ušetřit za zbytečné úrokové náklady chce logicky každý. Překážkou se však stává odlišný postoj mezi výkladovým stanoviskem ČNB[1] z března loňského roku a vzrůstajícím počtem bank k definici tzv. účelně vynaložených nákladů, na jejichž úhradu má poskytovatel úvěru při předčasném splacení vyjma zákonem osvobozené důvody[2] nárok.

Zdroj: www.hypoindex.cz

Před účinností zák. č. 257/2016 Sb., o spotřebitelském úvěru (dále též jako „ZoSÚ“), který mj. implementuje Směrnici 2014/17/EU o smlouvách o spotřebitelském úvěru na nemovitosti určené k bydlení, bývalo na trhu zcela běžné, že si banky za předčasné splacení účtovaly i desítky procent z částky zbývající k doplacení. Jednalo se o kombinaci smluvní pokuty, provizí za zprostředkování a ušlého zisku, v sumě dosahující zpravidla statisíců korun. Člověk tak byl víceméně vydán na milost a nemilost úvěrující bance, a to i v případech úmrtí či zdravotních komplikací manžela spotřebitele. O možnosti splatit jakoukoliv část úvěru zdarma mimo výročí fixace nemohla být řeč.

Evropská regulace však zavedla výslovné právo spotřebitele na předčasné splacení hypotečního úvěru. Zůstalo však v gesci samotných států si určit konkrétní podmínky právě v oblasti definice nákladů přímo spojených s předčasným splacením úvěrů, na jejichž úhradu by měl mít věřitel v odůvodněných případech nárok. V již zmíněném ZoSÚ došlo jednak v § 117 odst. 4 a 5 k zastropování těchto nákladů, dále pak byla v odst. 2 toho samého paragrafu uvedena dnes sporná definice toho, na co má věřitel při předčasném splacení nárok – na náhradu účelně vynaložených nákladů vzniklých v souvislosti s předčasným splacením.

Doslova zemětřesení v dosavadních zvyklostech pak vyvolalo výkladové stanovisko ČNB právě k definici nákladů, na něž mají banky v případě předčasného splacení spotřebitelského úvěru na bydlení nárok. Dle národní banky se dají pod tento pojem vztáhnout jen prokazatelně vzniklé náklady přímo související s daným případem, tedy vesměs ty administrativní spočívající např. v hodinové mzdě pracovníka vyřizujícího žádost či nákladech na tisk a papír. Explicitně pak ČNB vyloučila právě provize, úrokové náklady na dluh nebo ušlý zisk.

Tuzemské bankovní domy nejprve názor regulátora prakticky plně respektovaly a svým klientům při předčasném splacení účtovaly v podstatě jen stovky korun. V průběhu času však stále více z nich začalo uplatňovat svůj vlastní výklad celé věci, který se čím dál více podobá situaci před účinností ZoSÚ, tedy pokutám ve výši stovek tisíc korun.

Je fakt, že banky mají vyjma administrativních nákladů s úvěrem spojeny zejména náklady finanční. Úvěry s fixovanými sazbami např. na 7 let zajišťují zpravidla derivátovými produkty, tzv. swapy, kdy si půjčují peníze za rovněž fixní podmínky a tyto splácí právě ze splátek sjednaných úvěrů svých klientů. Rozdíl mezi těmito platbami je pak jejich ziskem. V případě, že dojde k předčasnému splacení a banka by za stejných podmínek již nenašla nikoho, komu by peníze na zbývající období půjčila, realizuje ztrátu. Toto riziko je však významné jen ve chvíli, kdy výrazně klesají úrokové sazby na mezibankovním trhu, což není případ posledních měsíců a let.

Zatím nejvíce sledovaným případem je spor právě o výklad pojmu účelně vynaložených nákladů mezi ČNB a Komerční bankou, která zcela otevřeně proklamuje svůj jiný názor na věc a též jej uplatňuje na své klienty. Národní banka nyní vede ve věci šetření, zatím však bez veřejně přístupného výstupu. Stížnosti na praxi bank se však u ČNB začínají pomalu kupit.

Podobně se nespokojení spotřebitelé začínají ve větším obracet i na Finančního arbitra, který má právě spory vyplývající ze spotřebitelských úvěrů v gesci. Nyní se jedná o desítky řízení, kdy první z nich by měly být v nejbližších týdnech rozhodnuty. Jejich výsledek je pro celou situaci důležitý, ovšem lze předpokládat, že i kvůli mnohamiliardovému potenciálu projde celá věc ještě i soudním přezkumem. Na finální výklad si tak bude nutné ještě počkat.

Autor: Vojtěch Hebnar