725 369 045

725 369 045

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

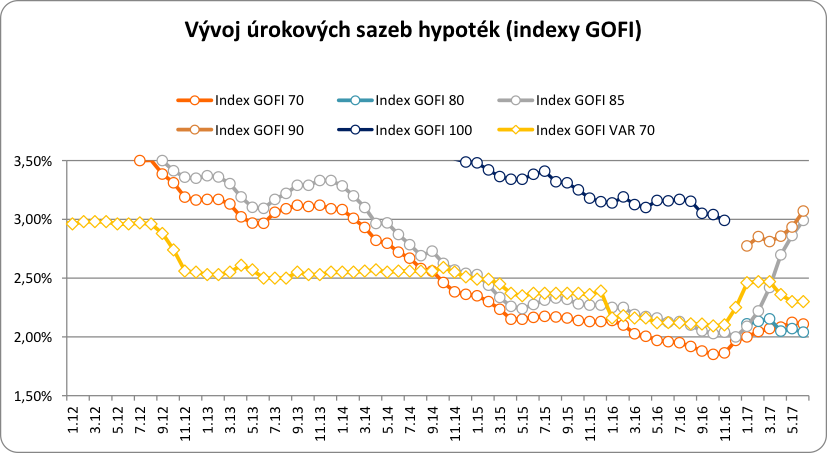

Kvůli vývoji sazeb v posledních měsících přichází na scénu fenomén, se kterým se ve větším měřítku český hypoteční trh doposud nesetkal – vyšší sazby při refixaci než při původním sjednání.

Loňské léto vrcholila doba „superlevných úvěrů“, kdy nebyl problém sehnat fixaci na 5 let se sazbou hluboko pod 1,5 % p. a. či na 10 let se sazbou pod 2 % p. a., a to i u vysokopásmových LTV. Dnes je však situace zejména kvůli reakcím bank na regulatorní opatření ČNB diametrálně odlišná.

Zdroj: poradci-sobe.cz

Sazby hypoték nabízených v pásmu nad 80 % LTV se dostávají na úroveň sazeb z roku 2014. Vzhledem k tomu, že do této pásmové kategorie spadala dříve každoročně více než třetina sjednávaných úvěrů, jde o podstatnou zprávu pro desetitisíce lidí s již sjednanou hypotékou. Jen letos čeká refixace, tedy vyjednávání o nových podmínkách úvěru, úvěrující nejčastěji z let 2014 a 2012 (3 a 5leté fixace) s úvěry v objemu desítek miliard korun. A pro mnohé z nich může být současná realita šokem.

Na tento velmi důležitý aspekt, tedy možné dopady délky fixace na rodinný rozpočet, většina žadatelů o hypotéku při vyběru parametrů úvěru zapomíná nebo mu nepřikládá dostatečnou důležitost. Upřednostňována bývá především výše úrokové sazby. Ty nejnižší banky zpravidla nabízejí u kratších fixací. Největší zájem je pak o fixace na 5 let. Může se zdát, že kdo si loni nevyřídil hypotéku s fixním obdobím na 10 let a úrokem pod 2 % p. a., ten „prohloupil“. Není však vše černobílé (nezapomínejme na to, že na tyto úvěry budou dopadat nové podmínky zákona o spotřebitelském úvěru (zejména větší možnosti předčasného splacení, zastropování „pokuty“ za předčasné splacení a mnohá další) až v době příští refixace, tedy v tomto případě za 9 let).

Je potřeba tedy mezi všemi parametry najít určitý balanc. Samozřejmě se nedá předpovídat přesný vývoj hospodářství, respektive úrokových sazeb pro příští pětiletku či rovnou dekádu. To se rovná věštění z křišťálové koule. Základem je však určitá stabilita, která je opěrným bodem každého rodinného rozpočtu, zvlášť v případě závazku na desítky let, jakým hypotéka je. Součástí každé modelace je přehled toho, kolik z celkového úvěru bude každý rok splaceno. Udělat si hrubý obrázek o tom, do jakého pásma bude úvěrující zhruba spadat v době výročí případné fixace, by tak nemělo činit obtíže. Pomocných ukazatelů je ještě celá řada. Důležité je si však především uvědomit, že hypotéka je úvěr, na jehož konečnou výhodnost či nevýhodnost má vliv celá řada proměnných, nikoliv pouze výše úrokové sazby.

Autor: Vojtěch Hebnar