606 084 977

606 084 977

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

Finanční instituce v Česku loni rozpůjčovaly na bydlení přes 300 miliard korun. Jedná se opět o velmi solidní čísla, v některých kategoriích rekordní, přesto je zde oproti hodnocení z úst zástupců finančních institucí zejména roku 2017 jeden znatelný rozdíl – vytrácí se optimismus. Oprávněně?

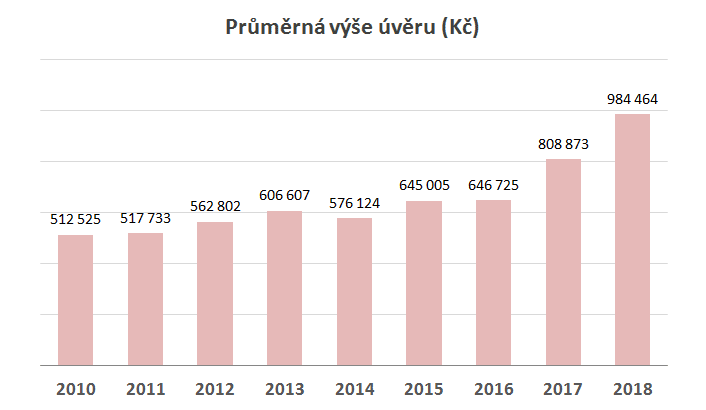

Tahounem financování nemovitostních projektů jsou stále hypoteční úvěry. Kombinace dlouhodobé splatnosti, přitažlivých úrokových sazeb a jednoduchosti dosud stále vítězí nad tradičním stavebním spořením, které ztratilo svou vůdčí roli během období finanční krize. Celkově je z hlediska objemu poskytnutých úvěrů trh stále na rekordních úrovních. Meziroční růst dosáhl 15 mld. Kč a finální výše poskytnutých hypoték a souvisejících úvěrů je 232 mld. Kč. Nové úvěry z toho tvoří 187 mld. Kč oproti 174 mld. Kč loni, zbytek je tvořen zejména refinancovanými úvěry. Avšak počet sjednaných úvěrů zaznamenal skoro desetinový propad.

Tato čísla mají dokládat trend, že vlastní bydlení se pomalu stává komoditou jen pro vyvolené. Je fakt, že všeobecně ceny nemovitostí nadále rostou a zejména v Praze a Brně řeší problémy s tím, že se nemovitosti reálně stávají nedostupné i pro střední třídu.

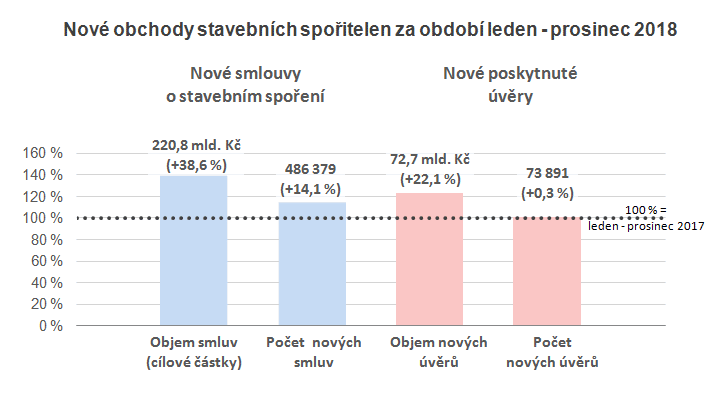

Na druhou stranu jsou zde však výsledky stavebních spořitelen, které meziročně v objemu vzrostly o 22 % na 72,7 mld. Kč a těsně tak nepřekonaly již „zaprášený“ rekord z roku 2008.

Zdroj: stavebky.cz

Přestože hypotečním bankám počet úvěrů jako takový klesl, stavebním spořitelnám naopak mírně vzrostl. O celkovém propadu trhu tedy nelze hovořit. Samozřejmě i zde se výrazně promítá fakt, že nemovitosti jsou dražší, tudíž je k jejich akvizici nutný větší objem prostředků. Obecný nárůst cenové hladiny v ekonomice dopadá i na další oblasti tradičně spojené se stavebním spořením, zejména rekonstrukce.

Lze tak pozorovat určitou změnu v rozložení sil. Dominantní samozřejmě nadále zůstávají hypotéky, stavební spořitelny však dokázaly příležitost vytvořenou regulací ČNB v podobě nutnosti doložení minimálně 10 % z objemu chystaného realitního projektu z dalších zdrojů plně využít. Toto tzv. dofinancování úvěrem ze stavebního spoření stále hraje ve výsledcích spořitelen výraznou roli a díky tomu, že roste průměrná výše hypotečního úvěru, roste ruku v ruce s tím i objem dofinancované částky stavebním spořením.

Zdroj: stavebky.cz

Otázkou zůstává, jak tato symbióza bude pokračovat po loňském říjnu, kdy se pozornost regulátora právě i kvůli masovému využívání dofinancování přesunula ze zdrojů na příjmy a celkové zadlužení žadatele o úvěr.

Stavební spořitelny tentokrát v klíčovém období zatím strategicky nechybují a nezvyšují tak překotně úrokové sazby jako banky. Obecně je úroková hladina stále historicky nízká, přesto skok o půl procenta během několika málo měsíců, jaký předvedla se svými nabídkovými sazbami většina bankovních domů, není klientsky vnímán zrovna pozitivně.

Úrokové sazby nových úvěrů na bydlení (v procentech p. a.)

|

Datum |

Stavební spořitelny - nezajištěné úvěry |

Stavební spořitelny - zajištěné úvěry |

Ostatní banky - nezajištěné úvěry |

Ostatní banky - zajištěné úvěry |

|---|---|---|---|---|

|

12/2017 |

3,44 % |

2,09 % |

3,63 % |

2,23 % |

|

01/2018 |

3,30 % |

2,07 % |

3,60 % |

2,32 % |

|

02/2018 |

3,37 % |

2,07 % |

3,87 % |

2,35 % |

|

03/2018 |

3,48 % |

2,13 % |

4,06 % |

2,43 % |

|

04/2018 |

3,54 % |

2,20 % |

4,23 % |

2,47 % |

|

05/2018 |

3,57 % |

2,24 % |

4,06 % |

2,46 % |

|

06/2018 |

3,57 % |

2,27 % |

4,09 % |

2,45 % |

|

07/2018 |

3,45 % |

2,31 % |

4,24 % |

2,46 % |

|

08/2018 |

3,51 % |

2,36 % |

4,22 % |

2,51 % |

|

09/2018 |

3,48 % |

2,41 % |

4,28 % |

2,55 % |

|

10/2018 |

3,41 % |

2,47 % |

4,21 % |

2,62 % |

|

11/2018 |

3,48 % |

2,53 % |

4,37 % |

2,69 % |

Zdroj: cnb.cz

Aby nebylo vše z pohledu stavebních spořitelen jen růžové, je samozřejmě nutné podotknout, že je velký rozdíl mezi jednotlivými fázemi úvěru, tedy překlenovací a řádnou. Zároveň pak platí, že především v případě, kdy nemá zájemce o úvěr dopředu na stavebním spoření naspořeno a musí absolvovat celou fázi překlenovacího úvěru, dostávají se výsledné hodnoty úroků na úplně jinou úroveň. U dofinancování, rekonstrukcí a v případech, kdy je možné se díky předchozímu spoření vyhnout celému nebo značné části fáze překlenovacího úvěru, je úvěr ze stavební spoření přitažlivou variantou. Tam má a bude mít svou nezastupitelnou úlohu. Hlavní roli však nadále hraje hypotéka.

Po překotném vývoji loňského roku, kdy došlo k nevídanému počtu zvýšení základních úrokových sazeb v ekonomice ze strany ČNB a zároveň zavedení nových regulatorních opatření dopadajících na úvěry na bydlení, bude letošní rok dle vyjádření mnohých zástupců bank i dalších finančních institucí především stabilizační.

ČNB nechystá žádnou novou regulaci, naopak chce postupně vyhodnocovat dopady té stávající. Zároveň s tím se počítá, že se základní sazby po proražení hranice 2 % již příliš zvyšovat nebudou. V tomto však spíše záleží na vnějších okolnostech, tedy zejména politice ECB, kurzu tuzemské měny a kondici německého hospodářství, což se momentálně obtížně predikuje. Pesimismus však celkově není na místě.

Autor: Vojtěch Hebnar