725 369 045

725 369 045

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

Národní banka po nějaké době opět rozvířila vody tuzemského finančního trhu. Její pozornost je znovu upřena směrem ke spotřebitelským úvěrům na bydlení. Vyznění jejího stanoviska týkajícího se nákladů na předčasné splacení úvěru bankovní instituce příliš nepotěší.

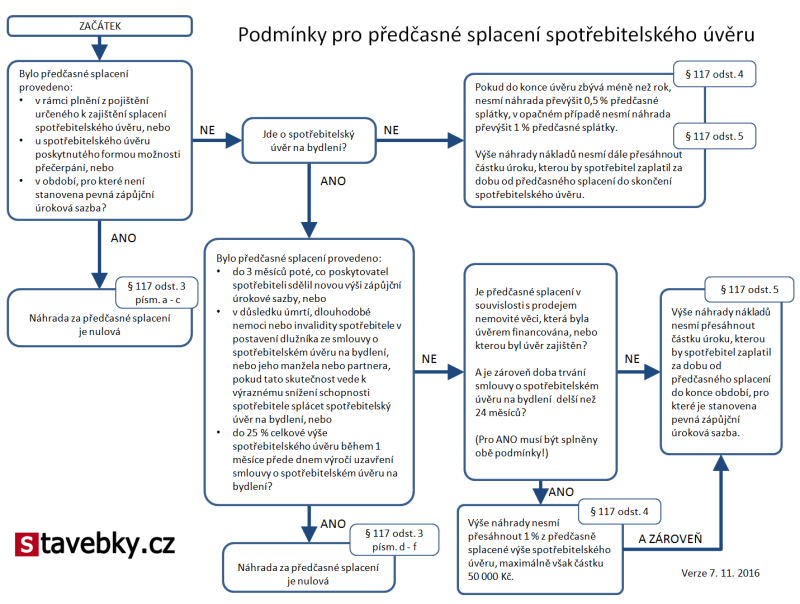

Zákon č. 257/2016 Sb., o spotřebitelském úvěru (dále také jako „ZSÚ“), kodifikoval mj. ve svém § 117 i nové možnosti a podmínky předčasného splacení úvěru. Vygradovala tím snaha o zlevnění a zjednodušení celého procesu, který byl do té doby extrémně nákladný, když se poplatky za předčasné splacení běžně počítaly na statisíce korun. Minimálně navíc byly ošetřeny i situace, které mohli spotřebitelé předvídat pouze obtížně, jako nemoc či úmrtí v rodině.

Zdroj: stavebky.cz

I přes snahu zákonodárce zůstal výklad některých ustanovení zákona vcelku nejasný. Dle § 117 odst. 2 ZSÚ má věřitel právo na náhradu účelně vynaložených nákladů, které mu vzniknou v souvislosti s předčasným splacením. Co přesně si však do nich mohou či nemohou banky započítat již dále rozvedeno není. Při tom banky musí dle § 95 odst. 2 ZSÚ uvádět v předsmluvních informacích pro žadatele o spotřebitelský úvěr na bydlení výši poplatku za předčasné splacení či metodu jeho výpočtu. ČNB, jakožto regulátor trhu, se rozhodla v této věci přijít se svým vlastním výkladovým stanoviskem.

Národní banka vzala jako hlavní kritérium pro posuzování účelnost. Náklady musí být tedy věcně nutné a řádně zdůvodněné, aby mohly být uplatněny. Ve stanovisku jsou zmíněny zejména dva případy, které jsou považovány z různých důvodů za nepřípustné.

Prvním z nich je provize vyplacená poskytovatelem zprostředkovateli za zprostředkování spotřebitelského úvěru na bydlení. ČNB dává tento náklad do souvislosti se sjednáním smlouvy, tedy se vznikem právního vztahu, nikoliv s předčasným splacením. Provize jako taková je vnímána ČNB jako volitelný náklad poskytovatele úvěru, který sám určuje její výši a vyplacení zprostředkovateli. S případnými provizními náklady rozpočítanými do časového období přesahujícího dobu předčasného splacení se tak poskytovatel musí vypořádat sám.

Druhým případem, kdy mohou vzniknout náklady v souvislosti s předčasným splacením spotřebitelského úvěru na bydlení a na nějž se národní banka explicitně zaměřila, je snížení úrokových výnosů poskytovatele po předčasném splacení, respektive úrokové náklady poskytovatele z jeho dluhů. Dle ČNB tento ušlý zisk (nižší výnosy) či marný náklad (úrokový náklad na vypůjčené prostředky) nelze klasifikovat jako účelně vynaložený, jelikož zde absentuje souvislost s předčasným splacením.

Banky jsou v přístupu k samotnému stanovisku zatím zdrženlivé. Samo o sobě jde pouze o jeden z možných výkladů, který není právně závazný. Jeho dopad je stále spíše marginální, jelikož případů předčasného splacení úvěru na bydlení je pomálu. Navíc místo vyjasnění může situaci více znepřehlednit, jelikož důvodová zpráva k ZSÚ oba výše uvedené případy zmiňuje jako nákladově uznatelné.

Celou situaci tak nejspíše bude muset vyřešit až soudní spor, respektive výklad pojmu na základě judikatury. To je však momentálně v nedohlednu, tudíž je na místě určitá zdrženlivost.

Autor: Vojtěch Hebnar