737 416 308

737 416 308

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

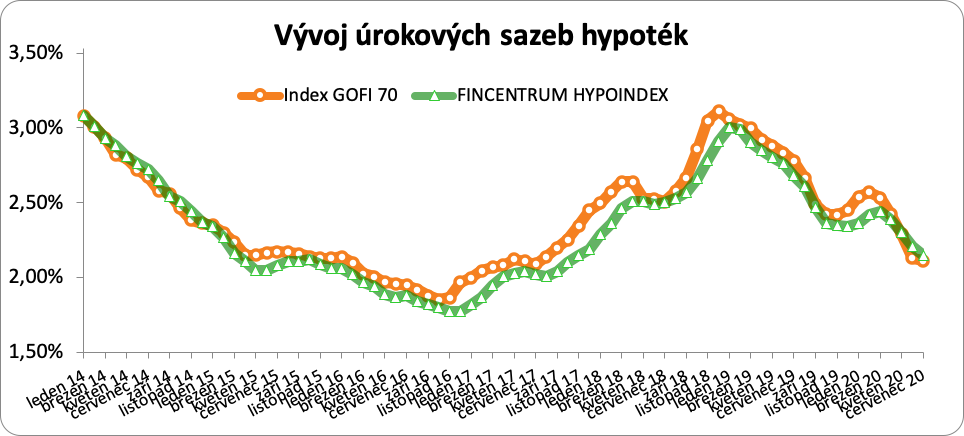

Z hlediska úrokových sazeb se stává prostředí pro zájemce o hypoteční úvěr nejatraktivnější od podzimu roku 2017. Průměrné sazby dle Hypoindexu společnosti Fincentrum se totiž neúprosně přibližují k psychologické hranici dvou procent. A na zájmu o úvěry je to znát, kdy čísla za červenec v podobě objemu prostředků ve výši 21,6 mld. Kč nebo počtu hypoték s číslem 7 867 potvrzují sílící zájem o bankovní financování bydlení patrný již v předchozích měsících. Rekordní prodejní čísla týkající se úvěrů hlásily též stavební spořitelny.

Zdroj: hypoindex.cz

Z hlediska celkových podmínek na úvěrovém trhu bude nyní zásadní dění v ekonomice v nadcházejících týdnech a měsících. Končí moratorium na splácení úvěrů, kterého využily statisíce podniků a domácností. Zároveň se bez náhrady blíží závěr většiny podpůrných opatření v podobě nejrůznějších úvěrových programů. Panující nejistotu bohužel příliš nepomáhá odbourat ani chaos panující ve vládě, respektive státní správě, a to ohledně opatření proti šíření koronavirové nákazy. To vše dává ve výsledku prozatím jednu velkou neznámou.

Na stranu druhou nebudou bankovní zdroje pro financování úvěrů zdražovat zřejmě docela dlouhou dobu, jelikož přebytek likvidity je enormní a zájem centrální banky o zjednodušení pravidel pro úvěrování pro jejich komerční protějšky je jasně viditelný. Za jiných okolností by při takto nízkých sazbách na mezibankovním trhu byly úrokové sazby začínající jedničkou součástí ještě širšího spektra nabídek. Z důvodu výše zmíněné nejistoty si však banky stále nechávají určitý polštář, přestože sazby nadále pomaličku klesají.

Co však nadále neklesá jsou ceny nemovitostí. Dokládá to i průměrná výše hypotéky, která meziročně vzrostla hned o 412 tis. Kč na 2,745 mil. Kč. Banky totiž nepřestaly půjčovat, ovšem pečlivěji si vybírají mezi potenciálními zájemci. V tom, komu která banka tedy vlastně půjčí, se objevují dříve nebývalé rozdíly a znalost trhu úvěrových produktů je tak nyní stěžejní.

Kromě úvěrujících se navíc stále silněji na rezidenčním trhu angažují i tuzemští investoři, kteří při nulových či dokonce záporných úrokových sazbách na spořících produktech a nejistotě na trzích vidí právě v nemovitostech pomyslný bezpečný přístav.

Snižuje se tak pravděpodobnost mnohými očekávaného propadu v cenách nemovitostí, jelikož hlavní faktory cenotvorby, tedy nízké počty kolaudovaných bytů, rozprodané pozemky na výstavbu domů, dražší stavební práce a materiál či obrovský přebytek bankovní likvidity a nedostatek srovnatelných investičních příležitostí pro movité investory nadále přetrvávají.

Autor: Vojtěch Hebnar