Miroslava

736 784 542

736 784 542

Napíšte nám

BEZPLATNÉ prepojenie na hypotekárneho špecialistu

Prepojenie so špecialistom

reprezentatívny príklad

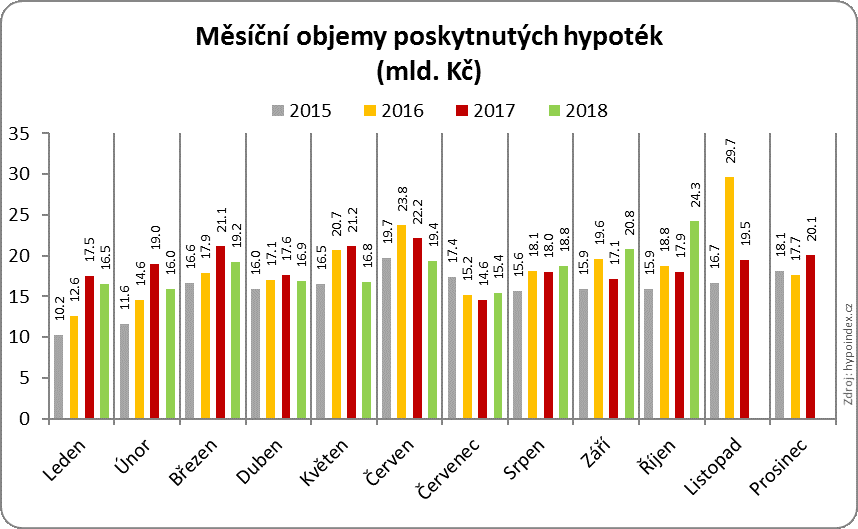

Hypoteční banky i stavební spořitelny nyní pociťují jeden z výsledkově nejsilnějších podzimů v historii. Samotný říjen byl pak z hlediska objemu poskytnutých úvěrů letos nejúspěšnějším minimálně za posledních pět let.

Hlavní příčinou pozitivního vývoje byla obava z dopadu nové regulace ČNB v oblasti posuzování zadlužení žadatelů o úvěr ve vztahu k jejich příjmům. Z tohoto důvodu se realizovat úvěr rozhodlo i množství lidí, kteří dosud váhali či čekali na vhodnou příležitost a zároveň si nebyli úplně jistí, zda by na hypotéku dosáhli i po zavedení přísnějších kritérií posuzování.

Ruku v ruce s tímto šla i obava ze sice slábnoucích, ale stále rostoucích cen nemovitostí. Ty sice letos začaly narážet na svůj strop z hlediska dostupnosti i akceptovatelnosti běžnou populací, poptávka je však doplňována movitější klientelou z tuzemska či zahraničí nebo investičními fondy, které skupují nemovitosti za účelem pronájmu. Navíc obecná hospodářská čísla tuzemské ekonomiky jsou nadále velice solidní, mzdy při nízké nezaměstnanosti pokračují v růstu výrazně přesahujícím inflaci a navíc se daří pozitivní efekty tohoto procesu rozprostřít celospolečensky, tedy že růst se netýká pouze omezených skupin, ale jde napříč sektory.

Poslední kvartál roku bývá již tradičně z obchodního hlediska pro úvěrové instituce klíčovým obdobím. V samotném říjnu bylo sjednáno více než 10,5 tis. hypotečních úvěrů o objemu převyšujícím 24 mld. Kč. Stavební spořitelny pak uzavřely přes 7,5 tis. úvěrových smluv a rozpůjčovaly 8 mld. Kč. Lze očekávat, že podobná čísla budou následovat i v listopadu a prosinci, kdy se ještě stále budou zpracovávat úvěrové případy ze září a října těžící zejména z důvodů uvedených výše.

Zdroj: poradci-sobe.cz

Především čísla stavebních spořitelen stojí za povšimnutí. Ukazuje se, že efekt dofinancování hypotéky úvěrem ze stavebního spoření je stále silný a v určitých případech, kdy bude zájemce o financování bydlení dostatečně bonitní, životaschopný i po zavedení nových pravidel posuzování příjmů a zadlužení. V potaz se totiž berou veškeré dluhy, tedy kontokorenty, kreditky, spotřebitelské úvěry ani leasingy nevyjímaje. Rovněž se nedá předpokládat, že veškeré tyto produkty bude mít žadatel zřízené jen u jedné banky. Místy dříve zaváděné opatření proti dofinancování, tedy že mimo hypotéku nesmí být sjednán úvěr vně dané finanční instituce (směřováno právě proti úvěru ze stavebního spoření), by tak ve světle nových podmínek nedávalo smysl. Praktické kroky jednotlivých bank bude tedy zajímavé nadále sledovat.

Celkově tak lze letos v oblasti poskytnutých úvěrů na bydlení očekávat výrazné přiblížení se rekordním loňským výsledkům. Meta 300 mld. Kč sice v ohrožení není, přesto jej zřejmě budou moci finanční instituce označit za nadmíru úspěšný.

Autor: Vojtěch Hebnar