Miroslava

736 784 542

736 784 542

Napíšte nám

BEZPLATNÉ prepojenie na hypotekárneho špecialistu

Prepojenie so špecialistom

reprezentatívny príklad

Bankovní rada ČNB se poprvé sešla v novém složení. Došlo k výrazné obměně, kdy se v sedmičlenném kolektivu objevily hned tři nové tváře, respektive jedna staronová – Eva Zamrazilová, Jan Frait a Karina Kubelková. Roli guvernéra pak po Jiřím Rusnokovi převzal Aleš Michl. Personální rošáda se pak projevila rovnou v několika oblastech.

První výraznou novinkou, která však poněkud ušla mediální pozornosti, je prodloužení horizontu měnové politiky o půl roku na až dvacet čtyři měsíců. Znamená to, že dosažení svých cílů v oblasti měnové politiky ČNB posunuje dále do budoucnosti. Její kroky tedy budou pravděpodobně více rozloženy v čase a tím pádem méně razantní.

Prvním viditelným důsledkem této změny je to, že návrat k dlouhodobému dvouprocentnímu cílování inflace se posunuje až do roku 2024. Pro letošek už se otevřeně mluví o dvacetiprocentní výši inflace jako o něčem, co se má už pouze nějak přetrpět. V příštím roce se pak nově počítá s vysokou inflací atakující desetiprocentní hranici. To je výrazný posun oproti dřívější komunikaci ČNB.

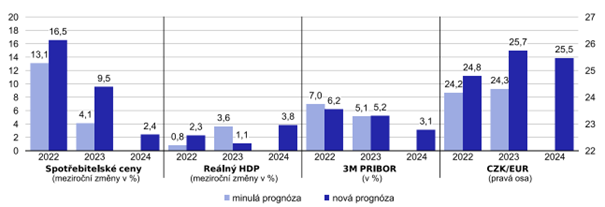

Obr. 1: Srovnání dvou posledních prognóz ČNB

Co se týká úrokových sazeb, došlo k zastavení trendu jejich růstu. Poměr hlasování byl pak takový, jaký byl v zápisech z posledních měsíců ze zasedání bankovní rady obvyklý, tedy pět ku dvěma. Rozdíl byl však ve výstupu, kdy pět členů, tvořených zejména novými „nováčky“, hlasovalo pro zachování stávajících úrovní úrokových sazeb, kdežto dva „matadoři“, Tomáš Holub a Marek Mora, hlasovali pro zvýšení sazeb o jedno procento.

Nejedná se však o jasně daný výsledek i pro budoucí zasedání, kdy minimálně Jan Frait a Eva Zamrazilová uvedli, že v případě reálného rizika roztáčení mzdově-inflační spirály jsou ochotní hlasovat pro zvýšení sazeb ještě letos[1].

Obecně pak zaznívalo, že pro vyhodnocení dopadů posledního, vcelku razantního zvýšení repo sazby z 5,75 % na 7 %, neuplynulo dost času.

Roste tak pravděpodobnost, že letos již dojde ve srovnání s dosavadním vývojem pouze ke kosmetickým úpravám sazeb, pokud vůbec nějakým.

Tržní úrokové sazby delších splatností v podobě swapů pokračují v poklesu, kdy u pětiletých splatností dosáhly svého vrcholu v polovině června, když atakovaly 6,5 %. O dva měsíce později se však přibližují k úrovni 4,5 %. Kromě úrokových sazeb vyhlašovaných ČNB má na jejich výši vliv i výhled na vývoj inflace, tuzemské ekonomiky a samozřejmě podoba úrokových sazeb v okolních zemích.

Bankám tak vzrůstá úrokový diferenciál mezi tím, za kolik si půjčují na mezibankovním trhu, a tím, za kolik v současnosti půjčují na hypotečním trhu. To může začít vytvářet tlak nejen na zastavení růstu nabídkových úrokových sazeb u úvěrů, ale i na jejich pokles.

V červenci se průměrná hypoteční sazba zvýšila meziměsíčně o 0,4 % na 5,4 %[2]. Jedná se o data reflektující dění na trhu s určitým zpožděním, jelikož úvěry spadající do statistiky daného měsíce jsou rozjednány a dohodnuty většinou jeden až dva měsíce předem.

Meziroční dynamika produkce hypoték se propadla v červnu už na 73 % a je velmi pravděpodobné, že se s blížícím se závěrem roku a klesající cenou peněz banky pokusí úvěry více zatraktivnit a vylepšit tak dosud nevalné obchodní výsledky.

Autor: Vojtěch Hebnar